从 ICO 到 TGE:币圈募资方式的进化与陷阱

曾经,一个白皮书加一个宣传视频就能融资千万美金;如今,没有产品、没有用户、没有链上数据,连主流交易所的大门都进不去。 这就是币圈募资方式从 ICO 到 TGE 的演变——从无序狂热走向结构化与合规化。

什么是 ICO?狂野西部的“梦想预售”

ICO(Initial Coin Offering),即“首次代币发行”,是 2016 至 2018 年间最主流的项目融资方式。它允许项目方向公众募集资金,通常以 ETH 或 BTC 为支付手段,换取未来发行的项目代币。

主要特征:

- 无产品阶段即可募资:多数项目仅凭白皮书或概念视频启动。

- 无准入门槛:任何人可参与,无需身份验证。

- 无监管框架:项目方募资后无强制信息披露义务。

- 高风险高回报:极少数项目如以太坊获得成功,绝大多数归零或跑路。

典型案例:

- 以太坊(ETH):2014 年 ICO 募资 1800 万美元,成为区块链基础设施基石。

- The DAO:2016 年募资 1.5 亿美元,后因智能合约漏洞被攻击,直接导致以太坊硬分叉。

- 大量“空气项目”:复制白皮书、套用模板、融资后消失无踪。

什么是 TGE?产品驱动的“代币首发”

TGE(Token Generation Event),即“代币生成事件”,是项目在具备一定产品基础、用户规模或链上数据后,正式生成并开放代币流通的节点。它常伴随交易所上线、社区空投、质押启动等动作。

主要特征:

- 产品先行:项目通常已上线测试网或主网,有真实用户交互。

- 结构化发行:分阶段进行私募、公募、空投、流动性激励,有明确代币分配与解锁计划。

- 强调“实用型用途”:代币设计用于治理、支付、质押、访问服务等,避免被归类为证券。

- 主流交易所支持:常与 Binance、OKX、Bybit 等平台同步上线,提供初始流动性。

典型案例:

- Arbitrum(ARB):在生态已运行两年、日活用户超百万后进行 TGE,同步空投与治理启动。

- Sui 与 Aptos:公链主网上线后发行代币,支持质押与开发者激励。

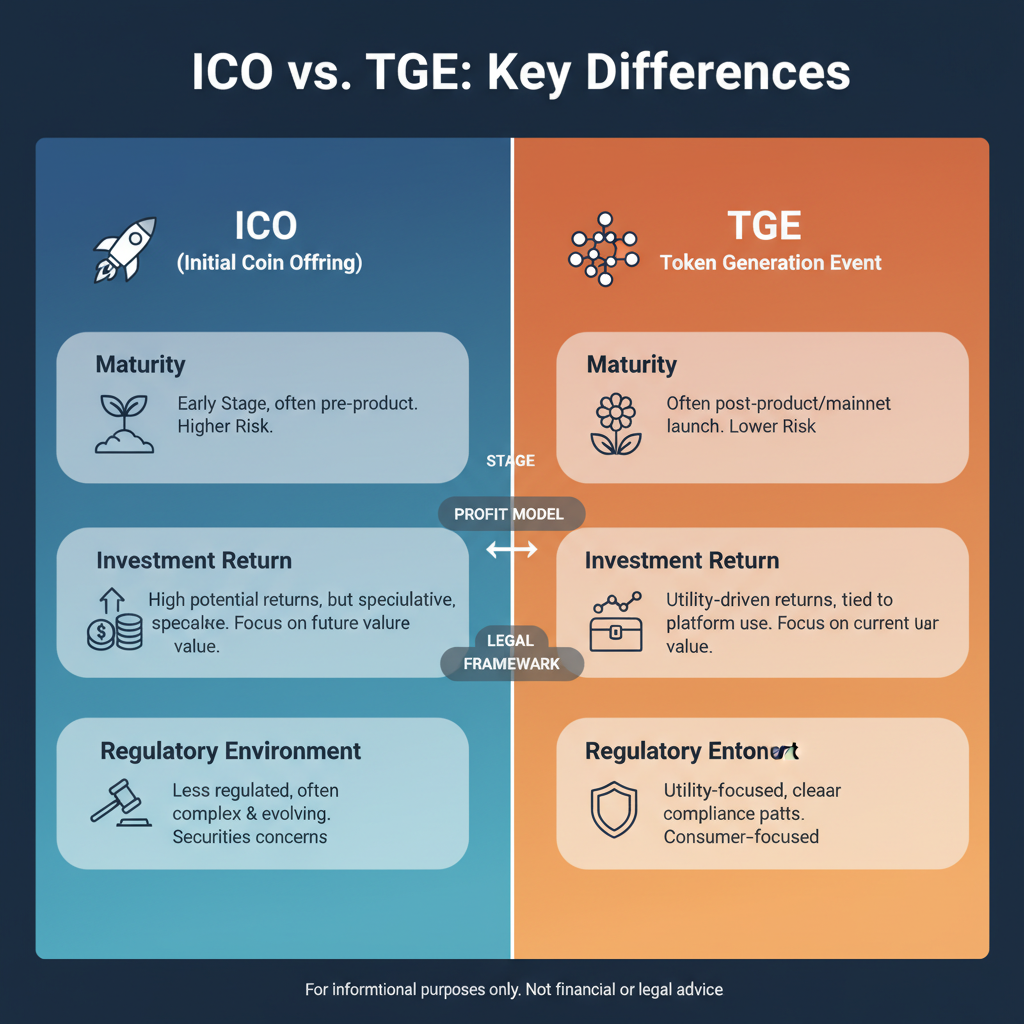

ICO 与 TGE 的核心差异

| 维度 | ICO | TGE |

|---|---|---|

| 时代背景 | 2017 年,监管空白期 | 2020 年后,合规压力上升 |

| 项目成熟度 | 概念或白皮书阶段 | 产品已上线,有数据支撑 |

| 参与门槛 | 无 KYC,公众自由参与 | 常限合格投资者或社区空投 |

| 代币属性定位 | 多具投资回报预期 | 强调功能性与实用性 |

| 监管风险 | 高,多数被认定为非法证券 | 尽量规避证券定义,仍存风险 |

| 失败率 | 超过 90% | 仍高,但失败前可观察验证 |

为什么“被定义为证券”是致命问题?

这是理解现代代币发行合规性的核心。

什么是“证券”?

根据美国 SEC(证券交易委员会)采用的 Howey Test(豪威测试),如果一个投资行为满足以下四点,即被认定为“证券”:

- 资金投入(你花钱买代币)

- 投资于共同事业(项目方在开发某项事业)

- 有获利预期(你期待代币升值)

- 利润主要依赖他人努力(项目团队的努力带来回报) ——绝大多数 ICO 和部分 TGE 项目,都符合以上四点。

被认定为证券的后果:

- 必须注册:需向 SEC 提交招股书、财务审计、风险披露等,成本极高,小团队无法承担。

- 禁止向非合格投资者销售:普通人无法参与,募资范围被极大压缩。

- 项目方承担法律责任:若未注册而发行,可能面临民事罚款、刑事起诉、资产冻结。

- 交易所下架风险:如 Coinbase、Binance 等为规避风险,会主动下架被 SEC 调查的代币。

- 流动性枯竭:美国用户无法交易,做市商撤离,价格暴跌。

实际案例:

- Ripple(XRP):SEC 于 2020 年起诉 Ripple,称其 XRP 为未注册证券。虽 2023 年部分胜诉,但长期诉讼导致多家交易所下架 XRP,市值严重受损。

- Telegram(GRAM):募资 17 亿美元后,SEC 紧急叫停,项目被迫退款解散。

- 许多 DeFi 项目:如 KAIROS、SDEX 等,因代币分发模式被认定为证券,被迫终止或重组。

因此,现代项目在设计 TGE 时,会极力避免“投资回报”话术,转而强调“治理权”、“访问权”、“协议使用凭证”等实用属性,以规避证券定义。

警惕“伪 TGE”—— ICO 的合规马甲

不少项目打着“TGE”旗号,实则延续 ICO 本质:

- 无真实产品,仅靠路线图与宣传图

- 无链上交互数据,用户数靠空投刷量

- 代币无实际用途,仅“未来可治理”

- 团队与投资人无锁仓,TGE 后立即抛售

- 仅上线边缘交易所,流动性极差

这类项目常被称为“土狗盘”或“Rug Pull 预备役”,投资者极易被套牢。

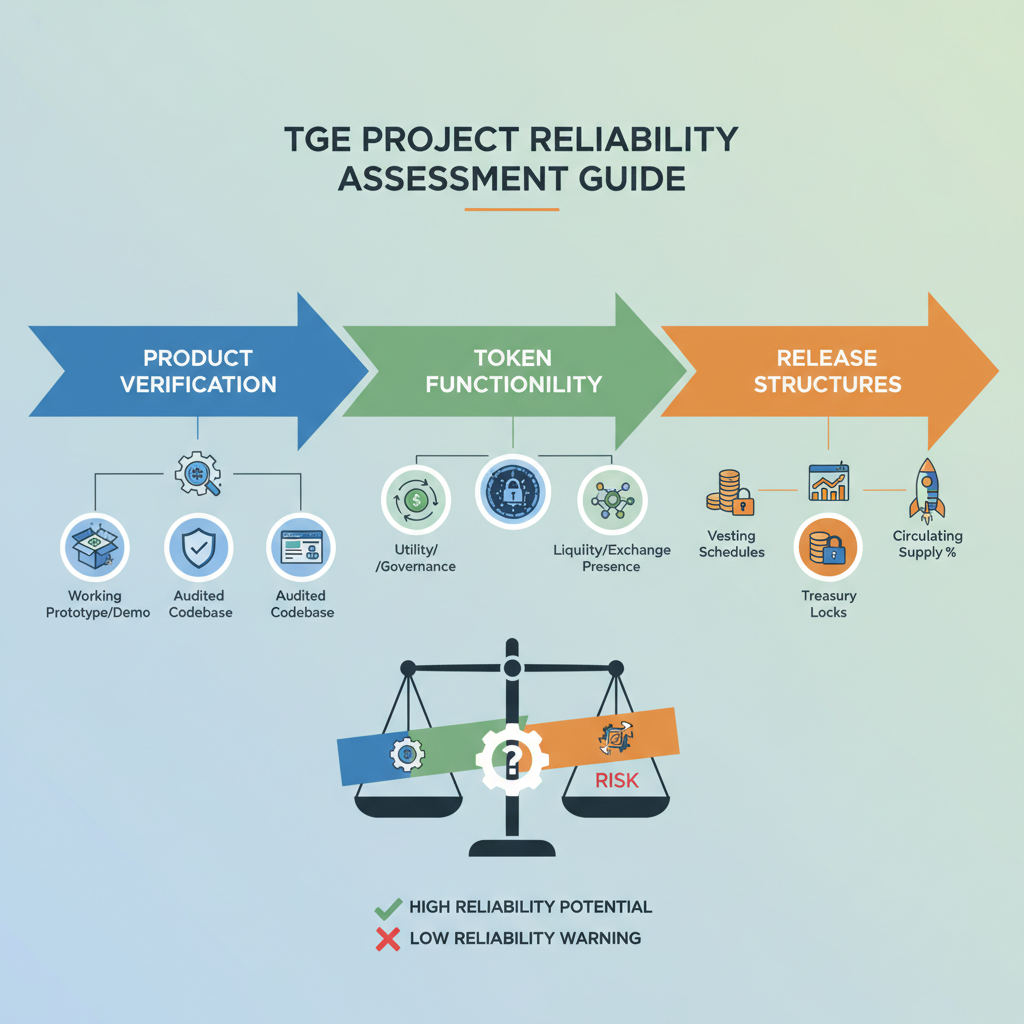

如何判断一个 TGE 项目是否可靠?

三个核心验证维度:

1. 产品是否真实可用?

- 是否有公开可访问的 DApp、协议、游戏或工具?

- 是否有链上数据支持?(可用 Dune、Nansen、DeFiLlama 验证)

- 是否有独立用户,而非仅空投猎人?

2. 代币是否具备实用功能?

- 是否用于支付协议费用?(如 Uniswap 的 UNI 用于治理,非支付)

- 是否可质押获取收益或服务?(如 EigenLayer 的质押模型)

- 是否是生态内“必需品”,而非纯 speculative asset(投机资产)?

3. 代币释放是否合理?

- 团队、顾问、投资人是否锁仓?锁多久?(6-12 个月为基本安全线)

- 是否有“悬崖式解锁”?(如 1 年后一次性释放 50%,极危险)

- 是否公布详细解锁时间表?(透明度是信任的基础)

常见术语解释(防骗指南)

- 土狗项目:无背景、无产品、无技术团队,纯靠营销与拉盘吸引散户。

- Rug Pull(拔池子):项目方在积累足够流动性后,撤走资金池,导致代币价格瞬间归零。

- VC 盘:早期风投以极低成本获得大量代币,TGE 后通过市场抛售获利,牺牲散户利益。

- FOMO 追高:因害怕错过而在价格高位买入,常发生在 TGE 初期暴涨阶段。

- 解锁瀑布:大量代币在同一时间解锁,导致抛压剧增,价格断崖式下跌。

总结:别看名称,看实质

ICO 卖的是“未来”,TGE 卖的是“现在”——但“现在”也可能是一个精心包装的骗局。 监管趋严、市场成熟、信息透明,让纯粹的空气项目越来越难生存。但骗局并未消失,只是换上了“TGE”、“生态启动”、“社区赋能”等新外衣。

你的最佳防御武器,不是 K 线图,而是:

- 产品验证(能不能用?有没有人用?)

- 代币逻辑(为什么需要这个代币?)

- 解锁结构(谁在什么时候能卖?)

在币圈,认知是唯一的护城河。

This article was created by AI at 2025-09-15 01:31:19 and is for reference only.